不動産投資は今でもブルーオーシャン

昨今、SNS等で不動産投資について検索すると「フルローンで融資を引き、自己資金0円が最高の不動産投資」このようなフレーズをよく目にします。

確かにフルローンは、預貯金をさほど減らさずにして不動産を購入することができるので、もし、購入すれば・・・

「自分の高属性で最大のレバレッジを効かせることができた」

「少ない手出し金で不動産を保有することに成功した」

等の余韻に浸ることができ、更には、富裕層への階段を上りはじめた気分にもさせてくれます。

そして「次もフルローンで・・・」という思いが湧き、手当たり次第に物件を探しては銀行に持ち込む、という投資家が世の中に溢れ、不動産投資は一昔前の「ブルーオーシャン」と比べ、今は「レッドオーシャン」の市場へと変貌しました。

このように、「購入することが目的」となっている投資家を見かけると、不動産投資は、まだまだ「ブルーオーシャン」と感じざるをえません。

では、「レッドオーシャン」へ変貌した市場が、どうして「ブルーオーシャン」と感じるのでしょうか?

それは、不動産投資の「戦略」にあります。

不動産投資で「勝つ戦略」

どんなトンネルでも入り口があれば出口もあります。

不動産投資をするには「どのような出口が待っているのか」を、購入前に考えておかなければなりません。

多くの不動産会社が・・

・不動産投資規模の拡大

・キャッシュフローの増加

以上の2つを勧めますが、目を向けるべきはその2つだけではありません。

キャッシュフローが少額でも、将来性があり確実に利益が得られる、そんな収益物件も存在します。

しっかりとした「投資目線」を持つことは成功の条件ですが、まず考えるべきは「出口(売却)」なのです。

つまり、どのタイミングで売れば、どれほどの「純利益」が出るのか、という想定が重要であり、出口を明確化することで「純利益」を確定することが可能になります。

さて、「純利益に着目する」ということですが、不動産投資には次のように大きく分けて2つの儲けがあります。

・CF累計 (インカムゲイン)

・売却利益 (キャピタルゲイン)

そして、

(CF累計+売却利益)―自己資金=「純利益」

この「純利益」によって勝ち負けが決定しますので、所有物件を売却して借入金を返済したら・・

「最終的にいくら手元に現金が残るのか」

ということを推測し、常に「純利益」にこだわるべきなのです。

これは、当然といえば当然のことですが、購入することが目的となってしまい「純利益」を追及することが後回しになっているケースが目立ちます。

そんな現代に、改めて警笛を鳴らさなければなりません。

不動産はその性質上、年々「価値」が上昇傾向にあり、言い換えれば、年々「利回り」が減少しているからです。

これは、不動産投資が一昔前の高利回りの時代ではなくなった、ということを意味し、その時代に儲かった投資家が発信している内容を鵜吞みにしては、多くの破綻者を生じる懸念があるのです。

ですから、しっかりとした「投資目線」を持つことが成功の条件であり、成功させるためにも注目すべきは「出口」と「純利益」なのです。

「純利益」を得るには?

不動産投資を成功させるために「純利益」にフォーカスしましょう、と書きましたが、「純利益」を得られかどうか、ここでは2つのパターンで具体的に「分析」をしたいと思います。

まず1つ目は、フルローンで下記の物件を購入したことを想定し分析します。

【物件例1】

物件価格:10,000万円

表面利回:6.5%

建物構造:木造

築年数 :築1年

【例1の融資想定】

融資金額:10,000万円(100%融資)

実行金利:1.75%

融資期間:30年

自己資金総額:730万円(登記料・手数料・取得税等)

フルローンで融資を組める銀行条件の一つに「新築物件or築浅物件」であるケースが多く、【物件例1】は築1年と設定しました。

また、新築の家賃は割高な「プレミアム価格」であることを想定し・・

・毎年△1%家賃下落

・空室率10%

以上のストレスで設定しました。

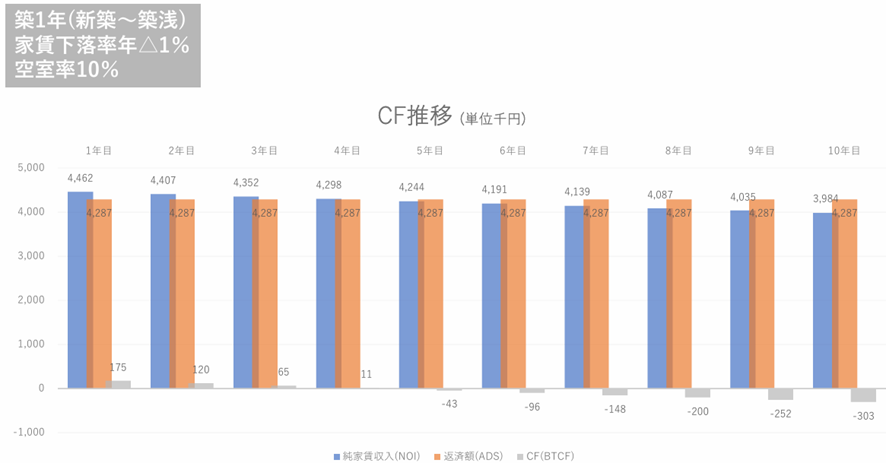

その結果、CFの推移は下記の通りとなります。

上の表は、購入から10年間のCFの推移を表していますが、青い棒は年間の家賃収入から既に諸費用(固都税・管理費・その他)を差引いた純家賃収入(NOI)で、オレンジの棒は年間返済金額(ADS)を表しています。

そして、1年目~4年目のCFはプラスですが、5年目からCFはマイナスに転じ、10年目まで徐々にマイナスの一途をたどります。

また、フルローン投資ではYG(イールドギャップ)に注意しなければなりません。

なぜなら、自己資金の投下が無い分、配分もない為です。

そして、今回のYG(イールドギャップ)は下記の通りとなります。

YG=△0.1%

そして、マイナス金利解除となった今、金利上昇のリスクを鑑みることは必須ですが、上の表で購入当初のDCRは1.04であり、金利上昇によるキャッシュアウトのリスクは否めません。

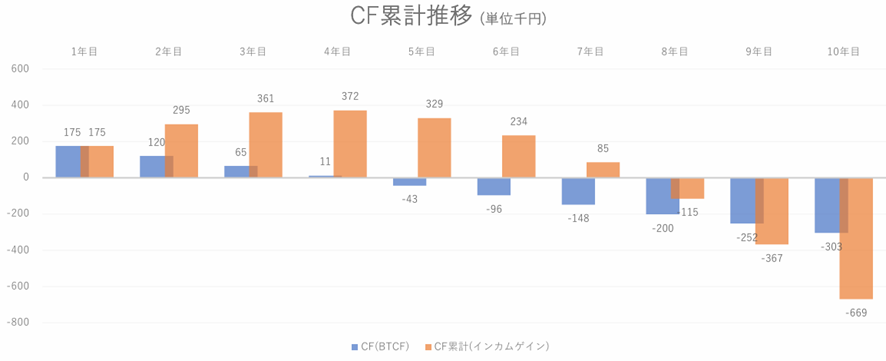

では、10年間に累積するCFの推移はどのようになるのでしょうか?

それを表した表が次の表になります。

上の表では、青い棒が毎年のCF、オレンジの棒がCFの累計です。

1年目~4年目にかけてCF累計は最高のパフォーマンスを発揮し、5年目以降はそれぞれマイナスに転じていることが分かります。

以上のように、表面利回り6.5%の一棟アパートで、フルローン融資で物件を購入すると、4~5年目までのCFは好調ですが、5年目以降のCFは悪化することが分かりました。

とはいえ、5年目以降にCFが悪化しても、それを上回る「売却利益」が得られるのであれば問題はありません。

次は、売却利益の推移を見ていきましょう。

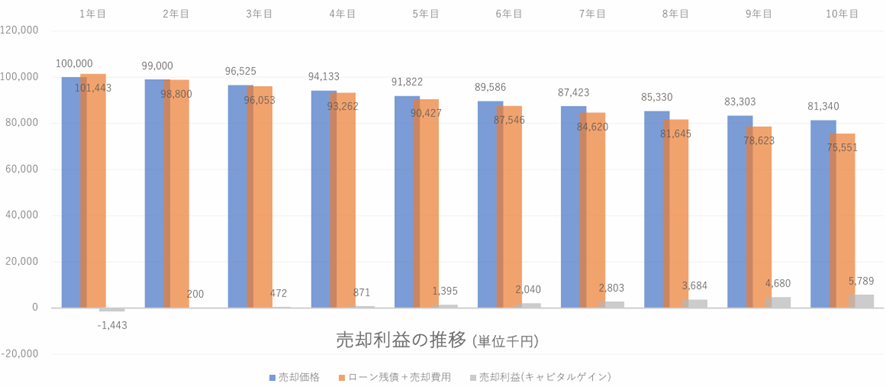

1年~10年の間で売却を想定した「売却利益」の推移は下記の通りとなります。

売却価格については、1年目~3年目までは「期待利回り6.5%」、4年目以降は毎年+0.1%期待利回りが上昇する想定で計算しました。

~「期待利回り(キャップレート:CapRate)の上昇」について~

例えば、新築物件を表面利回り6%で購入しても、築10年も経てば表面利回り6.5%~7%でしか購入しないでしょう。

建物の価値は時間の経過とともに減少(減価償却)しますが、家賃年収が変わらなければ「表面利回り」は時間の経過とともに上がります。

このように、時間が経過するほど表面利回りが高くなることを「期待利回り:キャップレート」の上昇といいます。

その結果、1年目~約2年目まで、売却価格よりも借入金残債が上回る為、「売却利益」はマイナスですが、3年目以降に「売却利益」が発生し、10年目には500万円以上の「売却利益」が得られる結果となりました。

まとめますと・・・

・CFの推移では、1年目~4年目はプラス・5年目からマイナス

・売却の推移では、1年目~2年目はマイナス・3年目からプラス

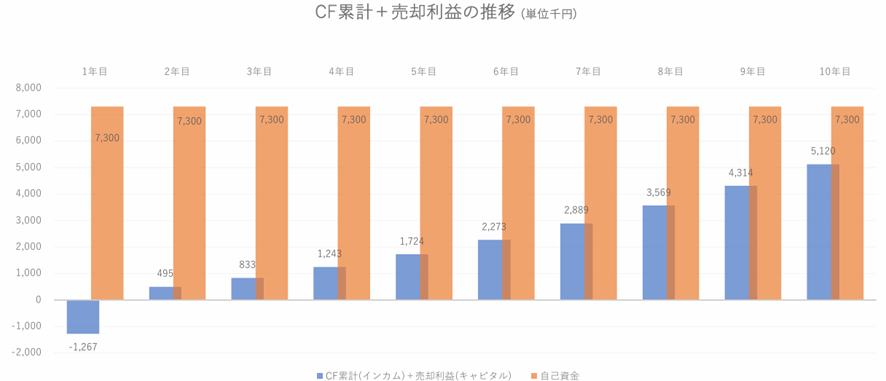

この両方を合算して表に表すと、次の表になります。

青い棒が「CF累計+売却利益」を表していますが、1年目はマイナスでも、2年目からプラスへ転じ、徐々にパフォーマンスを発揮して、10年目まで増加傾向にあることがわかります。

一方、オレンジの棒は投下した「自己資金」を表しています。

青い棒は年々増加傾向にありますが、オレンジの棒である自己資金が青い棒を常に上回っており、10年の間、一度もオレンジの棒を青い棒が上回ることはありませんでした。

これは、10年経過しても投下した「自己資金が回収できていない」ことを意味しています。

つまり・・・

(CF累計+売却利益)―自己資金=マイナス

となっており「純利益」はマイナスであることから、10年の間で売却を試みると「負ける可能性が極めて高い」ということが分かります。

この最大の原因は「借入金」にあります。

フルローンでは「借入金」が大きいので年間の返済金額が多いためにCFはさほど潤わず(イールドギャップのみ)、返済スピードも遅いので借入金の減少も遅く、売却利益が得難いのです。

このように、毎月キャッシュフローが入ってくると「儲かっている」というような「錯覚」に陥りますが、それが本当に儲かっているかは冷静に考える必要があります。

毎年のキャッシュフローよりも、将来の売却益のマイナスの方がはるかに大きいのであれば、今まで溜まったキャッシュが吹き飛ぶということもあります。

そのため、物件を購入する時点で「出口」を想定しておくということは、最終的にお金を残すために極めて重要なのです。

中古物件での出口戦略

先程は、フルローンで物件購入を想定しましたが、次は頭金を投下して中古物件を購入した場合を想定し、分析してみたいと思います。

【物件例1】

物件価格:10,000万円(税込)

表面利回:7%

建物構造:木造

築年数 :築10年

【例1の融資想定】

融資金額:8,000万円(80%融資)

融資金利:1.75%

融資期間:30年

自己資金総額:2,730万円(頭金20%+登記料・手数料・取得税等)

新築物件との対比となれば、中古物件の価格は低くならなければいけませんが、ここでは比較がしやすいよう、あえて物件価格は同じ10,000万円としています。

その代わり、表面利回りは新築物件よりも高いことを想定し、表面利回りは7%で設定しました。

とはいえ、修繕積立金・原状回復工事は新築物件よりも多く設定をおこなっています。

そして、新築物件の「プレミアム価格」である家賃とは異なり、入退居を繰り返してきた中古物件は、家賃が安定していることが想定でき・・

・毎年△0.5%の家賃下落

・空室率5%

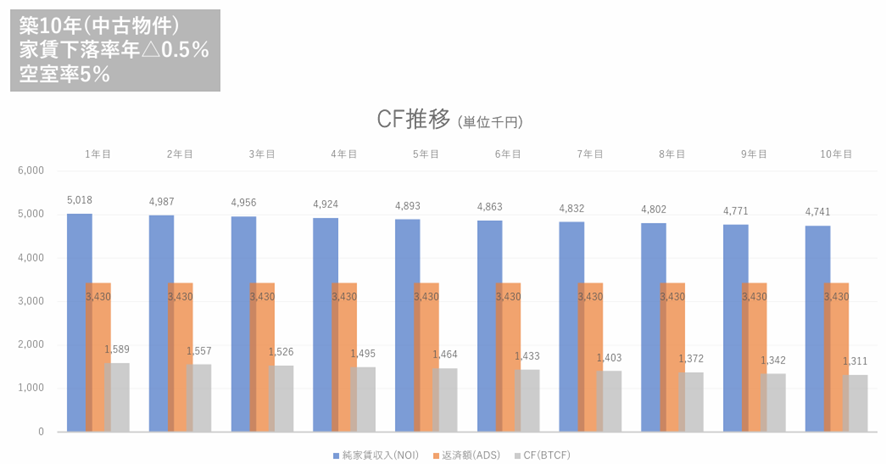

以上のストレスを設定してみると、CFの推移は下の通りとなります。

上の表も、購入から10年間のCFの推移を表していますが、青い棒は家賃収入から既に諸費用(固都税・管理費・その他)を差引いた純家賃収入(NOI)で、オレンジの棒は年間返済金額(ADS)を表しています。

そして、1年目~10年目のCFはプラスで、どの年もCFにマイナスが生じることはありませんでした。

また、今回のYG(イールドギャップ)は下記の通りとなります。

YG=+0.4%

尚、上の表で購入当初のDCRは1.46であり、金利上昇によるリスク回避は十分に可能な数字となります。

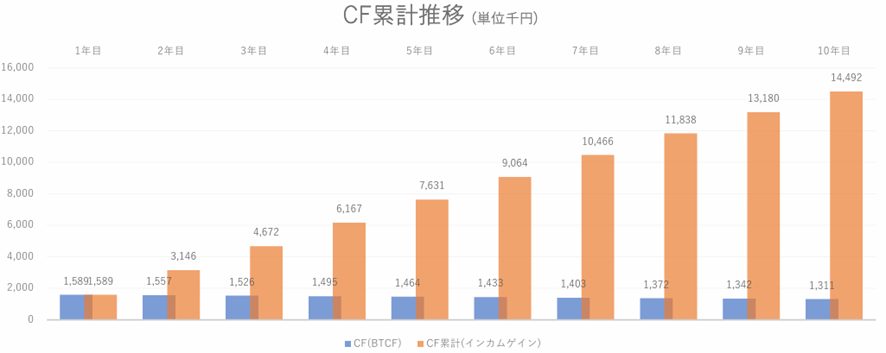

では、10年間に累積するCFの推移はどのようになるのでしょうか?

それを表した表が次の表になります。

上の表も、青い棒が毎年のCF、オレンジの棒がCF累計になりますが、1年目~10年目にかけてCF累計は最高のパフォーマンスを発揮し、ここでもCF累計がマイナスに転じることはありませんでした。

以上のように、表面利回り7%の中古一棟アパートで、融資割合80%(自己資金20%)で物件を購入すると、初年度~10年目までのCFは常に好調で、CF累計は毎年増加傾向にあることが分かりました。

では、CFは好調ですが「売却利益」はどうでしょう。

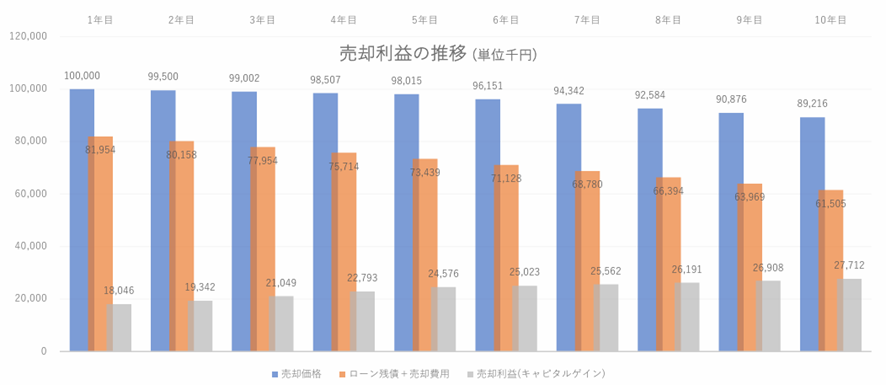

次は、売却利益の推移を見ていきましょう。

1年目~10年の間で、売却した場合の「売却利益」の推移は下の通りとなります。

今回の売却価格については、中古物件ということを鑑み、1年目~5年目までは「期待利回り7%」のまま、6年目以降は毎年+0.1%期待利回りが上昇する想定で計算しました。

その結果、1年目からオレンジの棒である借入金残債よりも、青い棒である売却価格が上回る為、「売却利益」がプラスとなります。

そして、オレンジの棒である借入金残債の減少スペースは早く、10年にかけて、青い棒との差(売却利益)は、上昇の傾向にあります。

まとめますと・・・

・CFの推移では、1年目~10年間プラス

・売却の推移では、1年目~10年間プラス

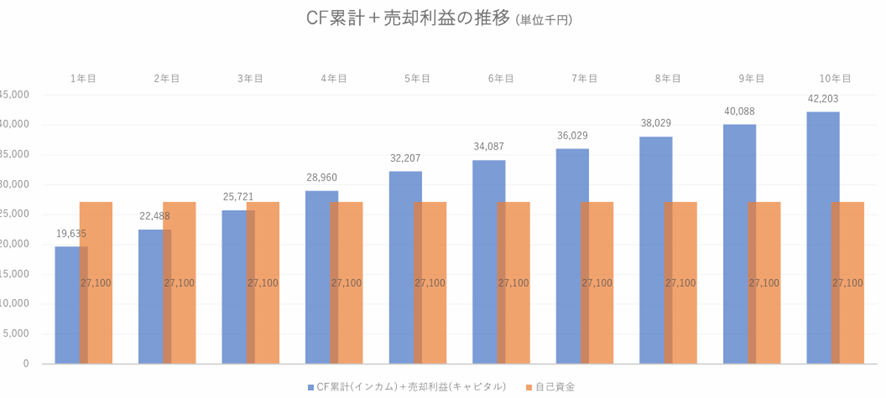

この両方を合算して表に表すと、次の表になります。

青い棒が「CF累計+売却利益」を表していますが、10年目まで増加傾向にあることがわかります。

一方、オレンジの棒は投下した「自己資金」ですが、オレンジが青い棒を上回るのは、購入してから3年目までで、その後の7年間は、常に青い棒がオレンジの棒を上回る結果となりました。

これは、3年で自己資金を回収し、それ以降はプラスであることを意味しています。

つまり、3年以降は・・

(CF累計+売却利益)―自己資金=プラス

を維持し「純利益」がプラスであることから、3年目~10年の間で売却を試みると「勝つ可能性」が極めて高い、ということが分かります。

この最大の原因は、やはり借入金にあります。

フルローンでは借入金が大きいので、年間の返済金額が多くCFはさほど潤わず、返済スピードが遅いから借入金の減少も遅い為、売却利益が得難いのですが、自己資金を2割投下すると、年間の返済金額が少なくCFは潤い、返済スピードも速いことから借入金の減少も速い為、売却利益が得やすいのです。

まとめ

フルローンで購入した物件は、ほとんどの場合、キャッシュフローは「利益」とは呼べません。

理由は、借入金額の返済が進まず、CF累計(インカムゲイン)はマイナスになる可能性が高く、そのマイナス分を、売却利益(キャピタルゲイン)で穴埋めをするに過ぎない、という理由からです。

フルローンと言っても、諸費用(登記費用・銀行手数料・仲介手数料・不動産取得税)は自己資金として必要ですから、この自己資金を回収できず累計キャッシュフローもマイナスであれば、この投資は負けを意味します。

つまりフルローンは、とても不利な戦いを最初から挑んでいるのですが、昨今の「動画・SNS・BLOG」等で発信されている「フルローンで融資を引き、自己資金0円投資」、このようなフレーズがある限り、フルローンで購入を希望する人は後を絶たないでしょう。

不動産投資が一昔前の高利回りの時代ではなくなった今、その時代に儲かった投資家の言うことを鵜吞みにしていけないのですが、残念ながら一度抱いた夢気分は、直ぐにはなくならないのが人です。

そして、「もう一棟もフルローンで・・・」というような思いが湧き、手当たり次第に物件を探しては銀行に持ち込む、という投資家さんが世の中に溢れている以上、不動産投資は「レッドオーシャン」の市場なのです。

とはいえ、いつまでも「レッドオーシャン」の市場で戦うわけにはいきません。

では、レッドオーシャンの市場から抜け出すには、どうすればいいのか?

それは、逆転の発想です。

フルローンで物件を購入するのではなく、しっかりと頭金を投下し、家賃収入が安定している中古物件を購入し、短期間で売却利益を得て次の物件に投資する、といった手法で資産形成を行うのです。

そして、この手法に気づいている投資家さんは少ないのが現状です。

今のうちに、最も勝てる可能性が高い手法で「純利益」を追及し、是非成功を勝ち取って下さい。

そして、この逆転の発想で広がる投資市場こそが「ブルーオーシャン」なのです。

CONTACTお問い合わせ

しつこい営業は一切ございません。

物件探しのご相談、売却のご相談、融資のご相談はもちろんのこと、

わからないことやご不安なこと等、お気軽にお問い合わせください。

1営業日以内に折り返しご返信いたします。

\ オンライン予約はこちらから /

\ メールでお問い合わせはこちらから/