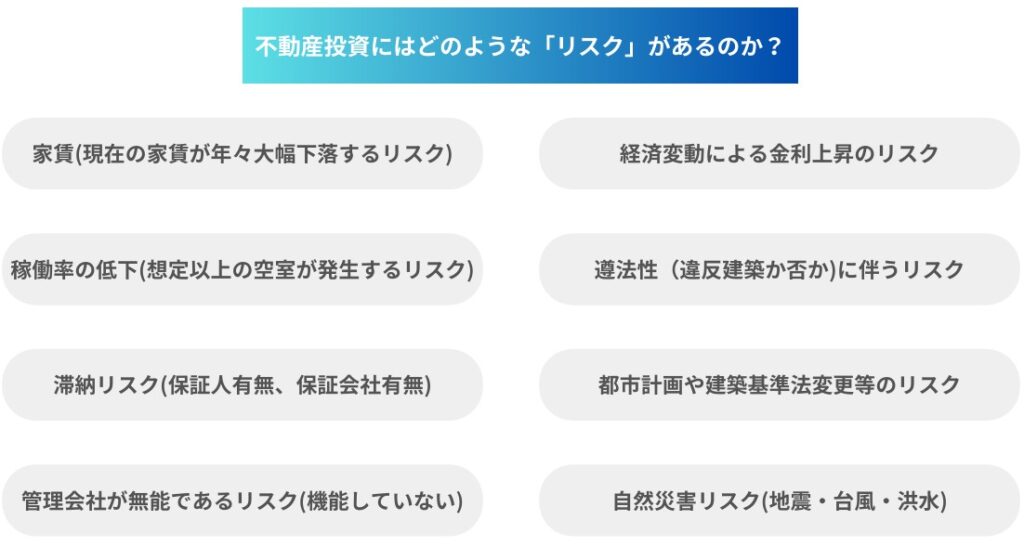

不動産投資の最大のリスク

不動産投資は、安定した収益を得るための魅力的な手段ですが、常にリスクが伴います。

不動産投資の「リスク」を理解し、適切に対処することが成功の鍵となります。

とはいえ、不動産投資における「リスク」は、大小様々です。

これら以外にも、不動産投資には様々なリスクが潜んでいますが、この記事では不動産投資において、特に注意をしなければならない「リスク」について詳しく解説します。

これから不動産投資を始める方や、既に投資を行っている方にとって、「リスク」管理の重要性を再確認する良い機会となれば嬉しいです。

#0 家賃のリスク

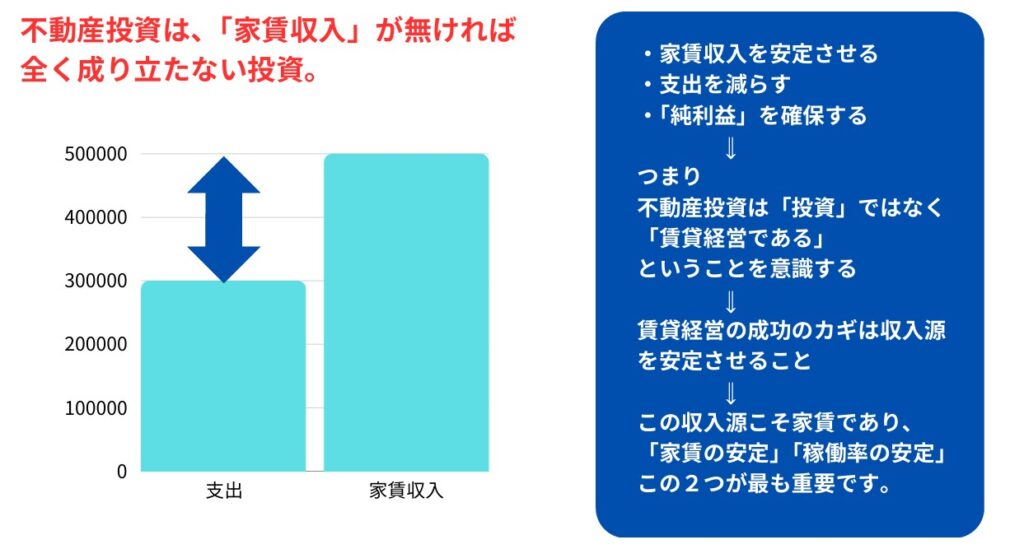

不動産投資は、家賃という収入源が発生しますが、それと共に、運営に毎年必要な費用(支出)も生じます。

そして、家賃収入を安定させ支出を減らし、純利益を確保することが重要でもあります。

つまり、不動産投資は「投資」というよりは「賃貸経営」であることを意識しなければなりません。

この「賃貸経営」という意識が芽生えると、「賃貸経営」を行うにあたり、どのような「リスク」に気を付けるべきか、自ずと考えるようになります。

#1家賃の下落

不動産投資を成功へ導くには、家賃が下がるリスクを予め把握する必要があります。

どんな不動産でも永久的に家賃収入に変化が無い、ということは無く、物件によって家賃収入は上下します。

例えば、物件の立地環境・駅距離・間取・日当たり通風等。

様々な要素が家賃に影響を及ぼしますが、その中でも賃料の変動に大きく影響を及ぼすのが「建物の経年劣化」です。

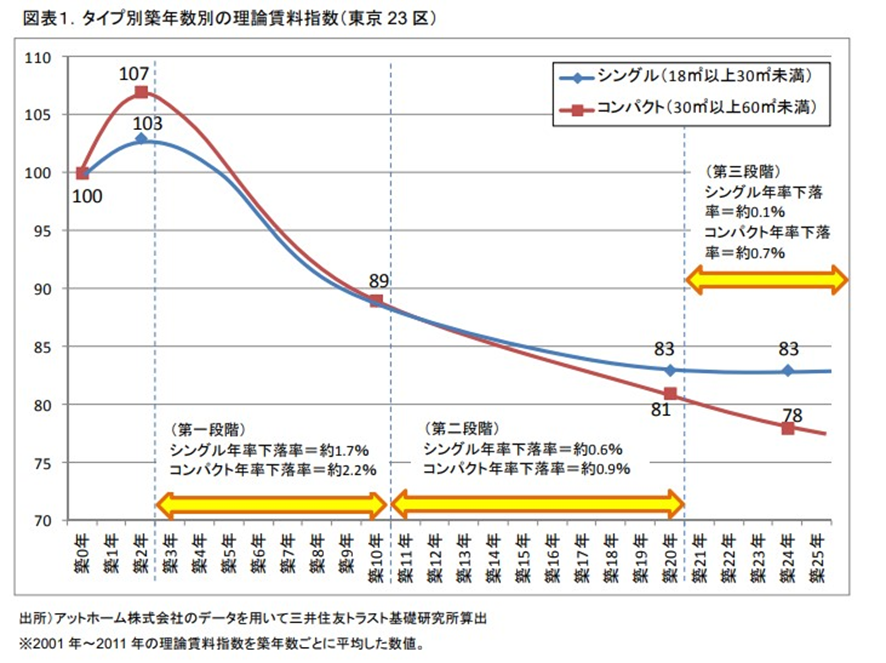

下の図は東京23区内の賃貸マンションの成約事例を基に、建物構の経過年数が賃料に与える影響を分析した表になります。

この図を見ると、新築物件が賃料の募集を始めた築1年~築2年の家賃は割高であり、築4年目から築10年目頃まで、急激に賃料が低くなる傾向にあります。

【築1年目から10年目までの下落率】

・1R、1K等シングルタイプ ➡△1.7%/年

・1DK・1LDKコンパクトタイプ ➡△2.2%/年

そして、築11年目~20年目の下落率は緩やかな傾向にあります。

【築11年目~20年目の下落率】

・1R、1K等シングルタイプ ➡△0.6%/年

・1DK・1LDKコンパクトタイプ ➡△0.9%/年

築20年目~25年目の下落率は、さらに緩やかな傾向にあります。

【築20年目~25年目の下落率】

・1R、1K等シングルタイプ ➡△0.1%/年

・1DK・1LDKコンパクトタイプ ➡△0.7%/年

以上のことから、新築の家賃下落率は高く、中古物件の家賃下落は緩やかで、築20年以降は安定した家賃が得られることが分かります。

これは、新築時の家賃は周辺相場より1割~2割ほど家賃が高くても入居者さんが入る、という「新築プレミアム」が影響していることが考えられます。

そして、築5年、築10年と、年数が経つことによって入居者さんは入れ替わりますので、早期満室を目指す投資家としては、賃料は相場並みに下げて満室稼働を目指すことから、家賃は徐々に下がっていき、築20年にもなると、家賃が安定するものと考えられます。

#2 稼働率(空室率)

不動産投資では、家賃の下落率を考慮することは大切な要素ですが、これは、入居者が部屋を借りていることが前提となります。

では、不動産投資で入退去を考慮する必要はないのでしょうか。

そんなことはありません。どのような物件でも、年中満室稼働、という物件は無く、ほぼ高い確率で、少なくとも1室~2室の入退去はあります。

ですから、不動産投資では、賃貸戸数の稼働率(空室率)についても考慮する必要があるのです。

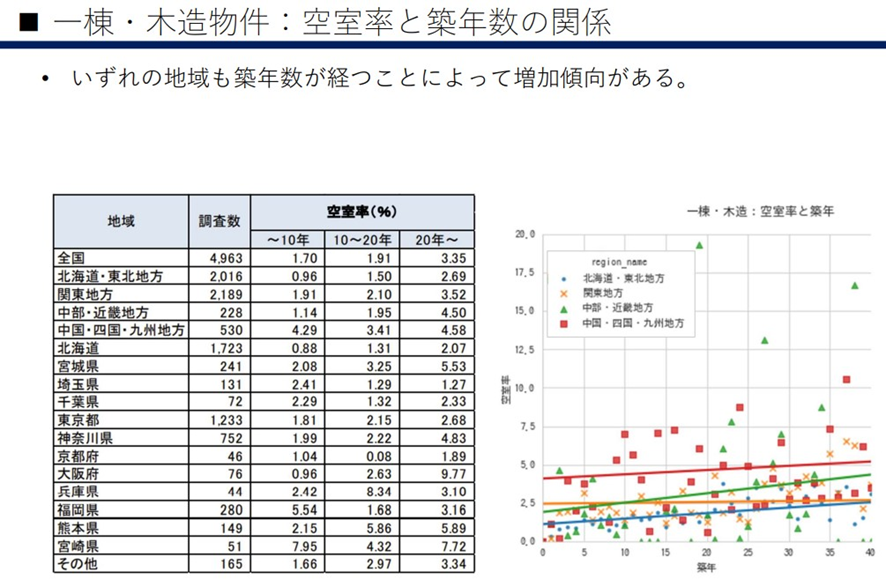

下の表は、IREM JAPANが主体となり公益財団法人日本賃貸住宅管理協会、株式会社LIFFLEが調査した内容です。

全国の管理会社より集めた、1年間の日本全国の賃貸住宅の経営結果を分析している内容で、 地域別・物件タイプ別、立地別に分析をかけています。

この分析表によると・・

東京都内一棟アパート(木造)の空室率は築20年以上で2.68%。

これは1年間で、例えば10室×365日=3,650日稼働する予定の物件があったとしたら、

実際は・・

3,650日×97.32%=3552日の稼働であった。

つまり・・

「3,650日-3,552日=98日(約3カ月)の空室」があった。

ということを意図します。

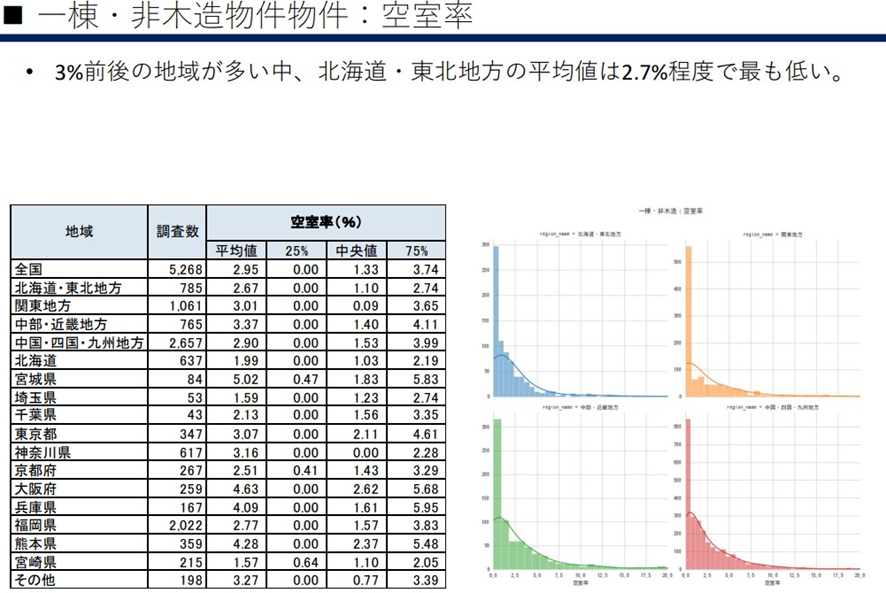

それでは東京都内一棟マンション(S・RC造)の空室率はどうでしょうか。

この分析表によると、東京都内一棟マンション(非木造)の空室率は平均値で3.07%です。

これは、一年の間で例えば10室×365日=3,650日稼働する予定の物件があったとしたら、

実際は・・

3,650日×96.93%=3,537日の稼働であった。

つまり・・

「3,650日-3,537日=113日(約3.7カ月)の空室」があった。

ということが分かります。

結果、一棟アパート・一棟マンションの空室率は2.68%~3.07%であることが分かりました。

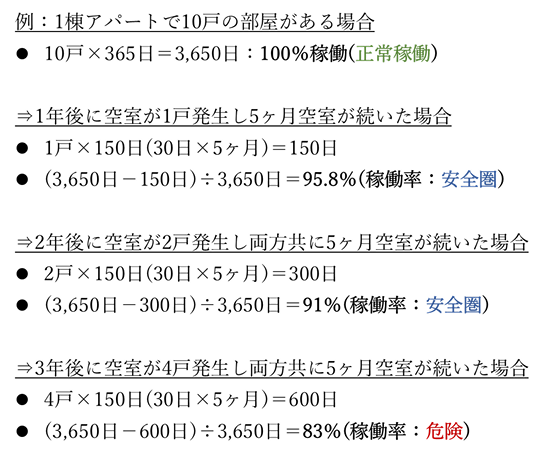

そして、稼働率の正常・安全・危険、の簡易的判断は下記の通りとなります。

#3 修繕・維持費リスク

賃貸経営において、建物の老朽化や設備の故障は避けられないリスクです。

これらの問題に対処するためには、修繕費や維持費が発生します。

具体的には以下のような点に注意が必要です。

1. 建物の老朽化

建物は時間とともに劣化し、外壁のひび割れや屋根の漏水など、さまざまな問題が発生する可能性があります。

これらの問題を放置すると、建物の価値が下がり、入居者の満足度も低下しますので、定期的な点検を行い、早期に問題を発見して対処することが重要です。

2. 設備の故障

賃貸には、給排水設備、電気設備、空調設備など、さまざまな設備が備わっています。

これらの設備が故障すると、入居者の生活に支障をきたし、修繕費が発生します。

設備の寿命を把握し、定期的なメンテナンスを行うことで、故障を未然に防ぐことができます。

3.定期的なメンテナンス

定期的なメンテナンスが、修繕・維持費リスクを軽減するために非常に重要ですので、外壁・屋根の点検と状態を定期的にチェックし、ひび割れや漏水があれば早期に修繕します。

また、 給排水設備の配管やポンプの状態を定期的に確認し、必要に応じて交換や修理を行い、 電気設備の配線やブレーカーの状態を確認し、安全性を確保します。

このような予防的な対策を講じることで、修繕・維持費を抑えることができ、故障を未然に防ぐことができます。

4・損益分岐点:BER

物件の運営費用を予測することで、賃料収入でカバーするために必要な最低限の収入も把握することができます。

そして、物件の運営費用が賃料収入の何パーセントを占めるかを示す割合、それがBERです。

BERは、投資物件が収益を上げるために必要な最低限の収入を示す指標であり、投資家にとって重要な判断材料となりますので、ぜひ押さえておきたいポイントです。

#4 金利上昇のリスク

金利が上昇すると、以下のような影響が不動産投資に及びます。

1 借入コストの増加

金利が上昇すると、借入金の利息が増加し、返済額が増えるため、投資の収益性が低下します。

特に、変動金利で融資を受けている場合、金利の上昇が直接的に影響します。

2 キャッシュフローの悪化

借入コストの増加により、毎月のキャッシュフローが悪化し、投資物件の運営が困難になることがあります。

キャッシュフローが悪化すると、修繕費や維持費の支払いが難しくなる可能性があります。

金利上昇リスクの把握:DCR

マイナス金利解除となった現代では、金利上昇リスクに備えなければなりませんが、金利上昇のリスクの指標の一つにDCR(Debt Coverage Ratio)があります。

DCRは、投資物件が借入金の返済をどれだけカバーできるかを示す指標であり、投資家にとって重要な判断材料となります。

純家賃収入と借入金返済額のバランスをDCRで把握し、適切な対策を講じることで、投資の成功に繋げることができます。

まとめ

不動産投資は、投資ではなく賃貸経営です。

そして、購入後の安定した賃貸経営を運営していくには「家賃収入が下がるリスクを予め把握する」からこそであり、既存の入居者を大切に管理運営すること、家賃下落率と空室率を最小化するプロパティマネジメントが求められます。

CONTACTお問い合わせ

しつこい営業は一切ございません。

物件探しのご相談、売却のご相談、融資のご相談はもちろんのこと、

わからないことやご不安なこと等、お気軽にお問い合わせください。

1営業日以内に折り返しご返信いたします。

\ オンライン予約はこちらから /

\ メールでお問い合わせはこちらから/